मौद्रिक नीतिले कुन क्षेत्रलाई कसरी हुँदैछ फाइदा रु हाम्राकुराको प्रश्नमा गुणाकर भट्टको जवाफ

Yugnepal 912 पटक पढिएको

काठमाडौं । नेपाल राष्ट्र बैंकले चालू आर्थिक वर्षको मौद्रिक नीति सार्वजनिक गरेको छ । गभर्नर चिरञ्जीवी नेपालको कार्यकालको अन्तिम मौद्रिक नीति केवल नेपालको लागि महत्वपूर्ण थिएन मौद्रिक नीति तयार पार्ने अनुसन्धान विभागका प्रमुख डा। गुणाकर भट्टको लागि पनि यसपटकको मौद्रिक नीति महत्वपूर्ण थियो । भट्टले राष्ट्र बैंकमा सेवा सुरु गरेपछि पहिलो पटक मौद्रिक नीति तयार पार्ने टोलीको नेता बनेर नीति तयार पार्दै थिए ।

आर्थिक वर्ष २०७६र७७ को मौद्रिक नीतिले ५र६ ओटा विषयहरुलाई प्राथमिकतामा राखेको छ । खासगरी, बैंकिङ क्षेत्रमा साधनको उपलब्धता बढाउने, ब्याजदरको स्थायित्व कायम गर्ने, आन्तरिक उत्पादनलाई बढाउने, वित्तीय ग्राहकहरुको संरक्षण गर्ने, बैंक तथा वित्तीय संस्थाको आन्तरिक क्षमता बढाउने विषयमा महत्वपूर्ण व्यवस्थाहरु भएका छन् । नयाँ मौद्रिक नीतिलाई धेरैले धेरै कोणबाट टीका टिप्पणी गरेका छन् । यो मौद्रिक नीतिलाई हाम्राकुराले भने स्वयं मौद्रिक नीति तयार पार्ने टोलीका प्रमुख डा। गुणाकर भट्टसँगै यो नीतिको बारेमा सोधेका थियौं । हाम्राकुराले सोधेका प्रश्नमा यस्तो रह्यो भट्टको उत्तर

मौद्रिक नीतिमा बैंकिङ क्षेत्रका लागि सबैभन्दा महत्वपूर्ण व्यवस्था के छ रु

यो मौद्रिक नीतिमा सबैभन्दा पहिलो र महत्वपूर्ण नीतिगत व्यवस्था बैंकिङ क्षेत्रमा साधनको उपलब्धता बढाउने सन्दर्भमा भएका छन् । विदेशमा सञ्चालित पेन्सन फण्ड, हेज फण्ड, विदेशी इन्भेष्टमेन्ट फण्ड लगायत अन्य संगठित संस्थाहरुले नेपाली बैंक तथा वित्तीय संस्थाहरुलाई यसअघि सीधै ऋण दिन पाउँदैनथे, विदेशी बैंकबाट मात्रै ऋण लिन पाउने यसअघि व्यवस्था थियो । नेपाली बैंकहरुको स्रोतसम्म सीधा पहुँच कायम हुन नसक्दा ती बैंकहरुले लिने ब्याज र शुल्कहरु नेपाली बैंकहरुलाई महँगो पर्दैआएको थियो ।

लागत महँगो भए पनि विदेशबाट ऋण ल्याउन पनि यसअघि लाइबोरमा ३ प्रतिशतभन्दा बढी थप गर्न नपाउने अवस्था थियो, यसमा पनि हामीले खुकुलो बनाएर ४ प्रतिशतसम्म थप गर्न पाउने व्यवस्था गर्यौं । यसले गर्दा विदेशबाट ऋण लिने ठूलो मार्जिन यहाँनिर सिर्जना भयो । विदेशी संस्था तथा गैरआवासीय नेपालीहरुले नेपाली बैंकमा खाता खोलेर विदेशी मुद्रामै पैसा जम्मा गर्न सक्छन् जसको परिवर्तित नेपाली मुद्राको शतप्रतिशत रकम नेपाली बैंकहरुले लगानी गर्नसक्ने व्यवस्था मौद्रिक नीतिमा ल्याइएको छ । त्यस्तै, बैंकहरुले अनिवार्य रुपमा ऋणपत्र जारी गर्ने व्यवस्थाले दीर्घकालीन लगानीको स्रोतहरुलाई सुनिश्चितता मात्रै गरेन, त्यस्तो ऋणको शतप्रतिशत लगानी गर्न पाउने र यो सीसीडीमा गणना नहुने व्यवस्थाले अहिले जारी भएका र भविष्यमा जारी हुने ऋणपत्रहरुको मूल्यको शतप्रतिशत लगानी गर्न पाउँछन् ।

मौद्रिक नीतिले व्याजदर स्थायित्वको सवालमा कस्तो भूमिका खेल्न सक्छ रु

ब्याजदर स्थायित्वका सवालमा समेत यसमा महत्वपूर्ण व्यवस्था भएका छन् । गत आर्थिक वर्षको स्पिरिटलाई समात्दै स्प्रेडदरको गणना विधि परिवर्तन गर्ने महत्वपूर्ण व्यवस्था मौद्रिक नीतिले गरेको छ र वित्तीय क्षेत्र विकास रणनीतिले आर्थिक वर्ष २०७७र७८ भित्र निक्षेप र कर्जाबीचको ब्याजद अन्तर ४।४ प्रतिशतमा झार्नुपर्ने व्यवस्था गरेकोमा अहिले २०७७ असार मसान्तभित्रै सो अन्तर ४।४ प्रतिशतमा झार्नुपर्ने व्यवस्था गरियो । अहिले निक्षेप र कर्जाबीचको ब्याजदर अन्तर ५।६ प्रतिशत छ, यसलाई ४।४ प्रतिशतमा झार्नुपर्ने भन्ने व्यवस्था यो मौद्रिक नीतिले गरेको छ । सो स्प्रेडदरमा रहेको नियन्त्रणले ब्याजदर नियन्त्रण गर्न महत्वपूर्ण सहयोग गर्छ ।

यो वर्षदेखि बैंक तथा वित्तीय संस्थाहरुलाई दिने स्थायी तरलता सुविधा दर ६।५ प्रतिशतबाट ६ प्रतिशतमा झारियो । यसले पनि बैंकहरुको कस्ट अफ बरोइङ घटाउन मद्दत गर्छ, जसको फलस्वरुप ब्याजदर पनि करिब करिब सोही विन्दुले घट्नजान्छ । बैंक तथा वित्तीय संस्थाहरुलाई चुक्ता पुँजीको कम्तीमा २५ प्रतिशत ऋणपत्र जारी गर्नुपर्नेगरी गरिएको व्यवस्थाले लामो अवधिसम्म स्थिर दरमा कर्जा लगानी गर्ने वातावरण बन्छ, यसले गर्दा ब्याजदरमा स्थायित्व कायम हुन्छ । त्यस्तै, ऋणपत्रको शतप्रतिशत रकम लगानी गर्न पाउने व्यवस्थाले सीसीडीमा खर्चनुपर्ने २० प्रतिशत तरलता समेत लगानी गर्न पाइन्छ, त्यस्तो ऋणपत्रको वास्तविक लागत तोकिएको भन्दा बढी पर्दैन ।

आन्तरिक उत्पादन बृद्धिमा के बोलेको छ मौद्रिक नीतिले रु

मौद्रिक नीतिको तेस्रो महत्वपूर्ण पाटो भनेको आन्तरिक उत्पादनलाई बढाउनेगरी आएको व्यवस्था हो । यसमा पुनकर्जा दर घटाइएको छ भने पुनकर्जालाई व्यवस्थित गर्ने पनि भनिएको छ, यो भनेको अहिले काठमाडौंबाट मात्रै दिँदै आएको पुनकर्जालाई राष्ट्र बैंकका विभिन्न जिल्लामा रहेका कार्यालयहरुमार्फत् दिने व्यवस्था गरिनेछ । यसले पुनकर्जालाई प्रदेशस्तरसम्म पुर्याउन सहयोग गर्छ फलस्वरुप आन्तरिक उत्पादन बढाएर आयात प्रतिस्थापन गर्न सहयोग हुन्छ । पुनकर्जा दरहरुलाई समेत नेपाल राष्ट्र बैंकले निश्चित दरले घटाएको छ । साधारण पुनकर्जाको दर ४ प्रतिशतबाट ३ प्रतिशतमा ल्याइयो, साना र मझौला उद्यमीहरुलाई अहिले भएको ५ प्रतिशतको ब्याजदर ३ प्रतिशतमा झारियो भने कर्जाको उपयोगबापत बैंकले लिने ब्याजदर १० प्रतिशतबाट ७ प्रतिशतमा झारियो, यसले साना तथा मझौला उद्यमीहरुले लिने ऋणको ब्याजदर सस्तो पर्नजाने अवस्था आउँछ । साना तथा मझौला उद्यमशील कर्जामा १५ लाखसम्मको सीमासम्म बेसरेटमा २ प्रतिशतभन्दा बढी थप ब्याज र अन्य सेवाशुल्कहरु समेत लिन नपाउने व्यवस्थाले पनि ब्याजदरलाई नियन्त्रण गर्न सहयोग गर्छ । यसरी विभिन्न मौद्रिक औजारहरुले साधनको उपलब्धता बढाउने काम गर्छ भने माथि उल्लेख गरिएका वैदेशिक स्रोतहरुबाट प्राप्त हुने निक्षेप र ऋणले लगानीयोग्य पुँजीको आपुर्ति पक्षलाई मजबुत बनाउँछ जसले गर्दा ब्याजदर नियन्त्रणमा सहयोग पुग्नसक्छ ।

ग्राहकको सुविधा र संरक्षणको लागि गरिएको व्यवस्थालाई कसरी लिने रु

ग्राहक संरक्षणको विषय मौद्रिक नीतिमा समावेश गरियो । १५ लाखसम्म ऋण दिँदा सेवाशुल्क लिन नपाइने, ब्याज धेरै लिन नपाइने, ७ दिनभित्र सबै सबै निवेदनहरु स्वीकृत वा अस्वीकृत गर्नुपर्ने भन्ने व्यवस्था गरियो, यी व्यवस्थाहरु पनि ग्राहक संरक्षणको विषय हुन् । तर, यहाँ सबैभन्दा महत्वपूर्ण पक्ष भनेको चाहिँ वित्तीय ग्राहक संरक्षण इकाई गठन गर्ने विषय हो जुन मौद्रिक नीतिको इतिहासमै पहिलोपटक समावेश भएको छ । यसले निक्षेपकर्ता र ऋणी दुवैको गुनासो सुन्ने र अप्ठ्यारा समाधान गर्ने व्यवस्था गर्छ ।

महत्वपूर्ण विषय भनेको बैंकिंग क्षेत्रको सुदृढीकरण हो । बैंक तथा वित्तीय संस्थाहरु एकआपसमा गाभ्दा गाभिँदा दिइँदै आएको सुविधाका अतिरिक्त वाणिज्य बैंकहरु एकआपसमा गाभिँदा विभिन्न प्रकारका विशेष सुविधाहरु दिइएको छ, त्यस्तै व्यवस्था लघुवित्त संस्थाहरुको मर्जरमा पनि छ । यस्ता व्यवस्थाहरुले बैंक तथा वित्तीय संस्थाहरु पुँजी, प्रविधि र लागतमा सशक्त र प्रभावकारी बन्न सक्छन् भने क्रसहोल्डिंगलाई निरुत्साहित गर्न समेत मौद्रिक नीतिले आवश्यक व्यवस्था गरेको छ ।

बचत परिचालनमा मौद्रिक नीतिको व्यवस्थाले के प्रभाव पार्छ रु

मौद्रिक नीतिको छैटौं महत्वपूर्ण पक्ष भनेको बचत परिचालन वृद्धि हो । यसका लागि हामीले वैदेशिक रोजगार बचतपत्र, नागरिक बचतपत्र जस्ता दीर्घकालीन ऋणहरु सर्वसाधारणले सोझै खरिद गर्न पाउनेगरी सँधै खुला गर्ने नीतिगत व्यवस्था गरेका छौं । यसले विदेशबाट पठाइएका रेमिट्यान्सहरु अनावश्यक रुपमा उपभोगमा खर्च रकमलाई बचतमा रुपान्तरण गरी कुल राष्ट्रिय उत्पादनसँग बचतको हिस्सा थप बढाउन सहयोग गर्नसक्छ, यसले समेत स्रोत संकलनमा थप सहयोग गर्नसक्छ । २०७५र७६ मा वैदेशिक रोजगार बचतपत्र जारी नै भएन । यदि त्यस्तो बचतपत्र जारी भएको थियो भने यसले स्रोत संकलन र उपभोग निरुत्साहनमा थप सहयोग गर्नसक्थ्यो ।

वित्तीय पहुँचलाई स्थानीय तहको वडास्तरसम्म पुर्याउने नीतिले पनि बैंकिङ क्षेत्रभन्दा बाहिर रहेका जनताहरुलाई बैंकिङ पहुँचसम्म ल्याएर बचत परिचालन अभिवृद्धि गर्न महत्वपूर्ण योगदान गर्नसक्छ। मौद्रिक नीतिको मुख्य उद्देश्य भनेको आर्थिक वृद्धिको लक्ष्य भेट्नेगरी स्रोतको व्यवस्थापन गर्नु हो, अहिलको ८।५ प्रतिशतको लक्ष्य भेट्न १३र१४ अर्ब रुपैंया थप लगानी गर्नुपर्छ भनिन्छ, त्यसको स्रोत कसरी जुट्छ रु

देशमा लगानी गर्ने स्रोत भनेको निजी क्षेत्र र सरकारी पुँजीगत खर्चहरु नै हुन् । हामीले यो वर्ष आन्तरिक कर्जा विस्तार २४ प्रतिशत र निजी क्षेत्रमा जाने कर्जा २१ प्रतिशतमा राख्ने लक्ष्य लिएका छौं । यसले गर्दा बैंकिङ च्यानलबाट जुट्ने स्रोत भनेको करिब ६३० अर्ब हो । त्यसमा संघीय सरकारको ४०८ अर्ब पुँजीगत खर्चसहित प्रदेश तथा स्थानीय तहहरु समेतको पुँजीगत खर्च जोड्दा करिब ५५० अर्ब स्रोत त्यहाँबाट जुट्नसक्छ । त्यसमध्य अपुग रहेको रकम विमा कम्पनी, विभिन्न अवकाश कोष, सञ्चय कोष र अन्य संगठित संस्थाहरुले सीधै लगानी गरेर, प्रत्यक्ष वैदेशिक लगानीबाट वा निजी क्षेत्रले विदेशबाट सोझै ऋण लिएर परिपूर्ति हुनसक्छ । त्यसैले लक्षित सीमाको आर्थिक वृद्धिदरका स्रोत जुट्छ भन्ने राष्ट्र बैंकको प्रक्षेपण हो ।

शुक्रबार १०, साउन २०७६ ०३:२६ मा प्रकाशित

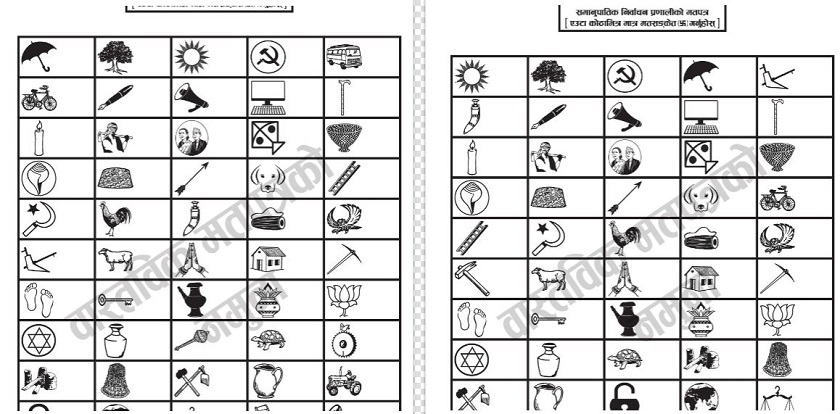

- एक करोड ४२ लाख आठ हजार थान मतपत्र छापियो

- रेशम चौधरीको उम्मेदवारी खारेज

- काँग्रेस उम्मेदवार नरनारायण शाहद्वारा सचिवालय सञ्चालन

- उम्मेदवारको नामावली प्रकाशन गरिँदै

- अशक्त किशोरीमाथि करणी गरेको आरोपमा ५२ वर्षीय पुरुष पक्राउ

- एउटै पालिकाका चार उम्मेद्वार चुनावी मैदानमा

- बैतडीमा ट्रयाक्टर दुर्घटना, एक जनाको मृत्यु, तीनजना घाइते

- कञ्चनपुरमा क्षेत्र नम्बर २ मा नेपाली कांग्रेसका एनपी साउद र १ मा बिना मगर

- उम्मेदवारको नामावली प्रकाशन गरिँदै

- एउटै पालिकाका चार उम्मेद्वार चुनावी मैदानमा

- कञ्चनपुरमा क्षेत्र नम्बर २ मा नेपाली कांग्रेसका एनपी साउद र १ मा बिना मगर

- सुदूरपश्चिमबाट २१० जनाको उम्मेदवारी, ८ प्रतिशत महिला

- कैलाली ५ मा नेकपा एमालेबाट ढुङ्गानाको मनोनयन दर्ता

- कैलाली ५ मा नेपाली काँग्रेसबाट शाहको उम्मेदवारी

- कांग्रेसका निवर्तमान सभापति देउवाको विकल्पमा डडेल्धुरामा महरलाई टिकट

- नेपाली काँग्रेसबाट कैलाली–५ मा नर नारायण शाह मनु लाई टिकट

- कञ्चनपुरमा क्षेत्र नम्बर २ मा नेपाली कांग्रेसका एनपी साउद र १ मा बिना मगर

- सुदूरपश्चिममा चुनावी हेभीवेट भिडन्त भीम रावल, लेखराज भट्ट र प्रेम आले मैदानमा

- कांग्रेसका निवर्तमान सभापति देउवाको विकल्पमा डडेल्धुरामा महरलाई टिकट

- सुदूरपश्चिममा काँग्रेसबाट यी नेताहरुले पाए टिकट

- नेपाली काँग्रेसबाट कैलाली–५ मा नर नारायण शाह मनु लाई टिकट

- काँग्रेस उम्मेदवार नरनारायण शाहद्वारा सचिवालय सञ्चालन

- निर्वाचन तयारी तीव्रस् समानुपातिकतर्फ ९० लाख हाराहारी मतपत्र छापिए

प्रतिकृया दिनुहोस